国人酒水商品的消费习惯由来已久,线下渠道、商超的供应搭建和品牌竞争已经发展多年。2020年开始,受疫情影响,聚会饮酒场景锐减,线下门店的酒水消费逐步减少。与此同时,乘着线上消费经济的发展东风,线上酒水消费迎来了爆发式的增长。

抖音电商的酒水行业,在近年来持续搭建和完善的平台制度、审核机制的基础上,持续创新迭代变现模式,以视频内容触达用户,开启消费流转链路的起点,在直播间完成最终的成交转化,取得了行业快速发展的成绩。

进入2022年,抖音酒水行业销售额同比提升约2.5倍,本篇内容旨在拆解抖音酒水市场的现状和变化,探寻2022年抖音酒水市场新的增长机会。

1、行业增长全方位包围大盘

2022年第一季度的表现来看,抖音酒水行业无疑开了一个好头。

在反映行业消费和内容生态的各项指标中,酒水的同比增长都超越了大盘整体的增长速度。尽管从销售额和品牌数量来看,酒水行业的领先身位并不明显,但大量涌入的带货达人,以及内容端的大幅度发力,为行业积累了更多的势能,也为更长远的增长留下遐想空间。

同时,得益于官方对于行业生态的搭建及审核制度的完善,降低了新兴品牌的参与门槛,让更多优质商品得以进入消费者的视野。

2022年第一季度——抖音电商酒水行业数据变化:

品牌的持续入局是市场不断扩大的保证。

从平台近一年半的【月动销品牌数】和【月动销商品数】来看,这两指标处于持续提升的趋势,行业的基本盘由此踩住了上升的通道。

往下拆解可以发现,这一上升通道还在不断加速提升,抖音酒水每月新增的动销品牌数量和动销商品数量都在波动式逐步增加,大有指数式爆发的趋势。

2、踩中应季变化的消费需求节奏

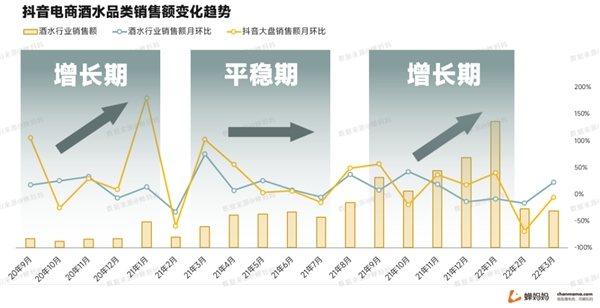

9月~1月为酒水行业旺季,过去一年半的抖音酒水行业增长情况,呈现出了明显的周期规律性:

作为一个由消费需求主导的快消行业,酒水行业的增长很大程度上依赖消费者对于酒水的需求增长窗口期。当下国人的饮酒习惯,往往与宴请宾客、朋友聚会等场景强绑定在一起,春节作为一年中最长的假期,自然也带动了酒水商品的大量消费。

从每年9月的抖音【99酒水节】开始,在平台活动的刺激下出现了第一个行业增长高点,紧跟的【双十一好物节】【双十二好物节】【年货节】组合助推,在接近年前消费窗口期的时间线上持续加码,利用这一波巨大的消费需求和囤货心智,推动行业走向全年增长高峰。

进入2、3月开始,需求窗口期关闭,行业进入约半年的平稳发展期,没有巨大的消费节点出现的情况下,基本上紧随着大盘的节奏发展。

2020年9月—2022年3月——抖音电商酒水行业销售额增长趋势:

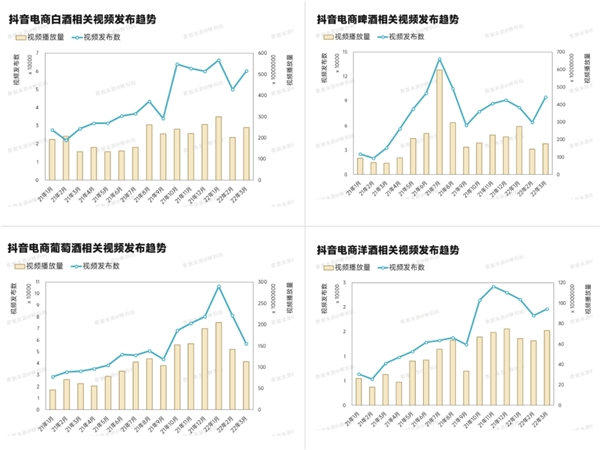

抖音酒水行业的四大酒类——白酒、葡萄酒、洋酒、啤酒,在增长节奏上表现出了不同的规律:

【白酒】作为中国传统酒类,在抖音平台的增长爆发点踩在了9月酒水节和1月年货节的节点上;

【葡萄酒】品类的增长基本与【白酒】一致,紧跟营销节点和年前囤货的时机实现增长;

【啤酒】作为饮用场景更日常化的品类,除了年前消费节点,在酷热的夏季也会迎来一波增长;

【洋酒】的增长曲线对比以上三类,显得比较平稳,全年保持着相对稳定的增长姿态;

观察四大酒水品类的内容变化节奏也能发现相似的规律:

【白酒】、【葡萄酒】与【洋酒】的内容生产(视频发布数)和内容消费(视频播放量),都在年末迎来全年的最高峰。值得注意的是,作为全年另一增长节点的9月抖音酒水节,视频内容却是在提前一月的8月迎来高峰,9月对比8月反而出现了下滑,说明用户被内容种草到转化这一过程,需要时间去自然流转,因此种草需要提前;

反观【啤酒】的内容高峰出现在了7、8月的夏季,反映了市场对于品类消费习惯的差异化;

把握所处行业的市场规律,做好内容端、供应端、运营端的部署,顺势而为,事半功倍。

3、疯涨的白酒与尴尬的啤酒

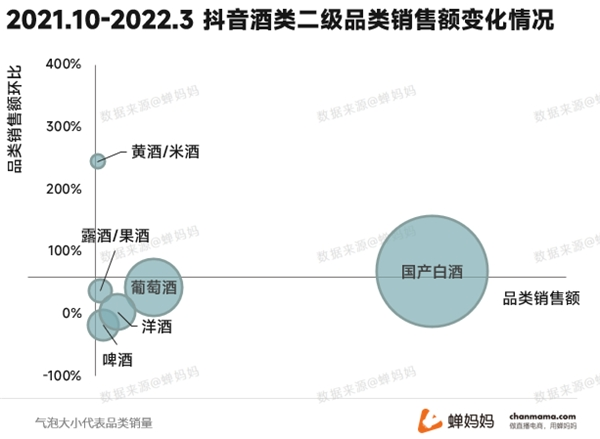

白酒占领市场,啤酒撑起内容,抖音电商的酒水市场规模,有7成是白酒撑起的。

从近半年的酒水市场二级品类销售格局来看,白酒品类在市场规模上实现断层第一。葡萄酒、洋酒与啤酒紧随其后,但从整体增长速度来看,仍旧不敌白酒。白酒品类的规模优势仍在扩大。

近半年的白酒发展趋势是白酒品类在抖音酒水行业雄起的缩影。自2020年9月至今,白酒品类的销售额占比持续扩大。尽管葡萄酒与洋酒品类的增长趋势同样迅猛,其在酒水行业的销售额占比却不断被白酒品类压缩。

2021年,抖音电商酒水行业白酒品类的销售额占比,从年初低点到年末高点,增长了约10%,其增长态势依旧强势,现阶段白酒仍是带动抖音酒水市场增长的第一赛道。

从酒水内容端来看,白酒的霸主地位就不复存在了。

2022年第一季度酒水品类的视频发布量和视频互动量,啤酒与葡萄酒相关内容均排在一二位,力压白酒一头。尤其是啤酒相关视频内容,排在首位的同时还保持着较高的增长速度,并且第一季度尚且不是啤酒品类的内容主战场,在今夏6-8月,啤酒的视频内容随着旺季到来,预计将再创新高。

比起内容端的蓬勃发展,啤酒在消费端显得并不那么给力,这多少与啤酒“现买现喝”的引用习惯、大量依赖于线下渠道的消费路径脱不了干系。在抖音丰富的内容输出之下,品牌与达人难免对啤酒的增长有所期待,只是近一年半以来,抖音啤酒品类的发展显得不愠不火,仅占据了约3%的市场份额,陷入了“叫好不叫座”的尴尬境地。

品牌沉淀人群、达人起号、商家直播引流等场景,可以利用消费者对啤酒、葡萄酒品类的关注度,为自己快速拉取行业目标人群。

4、头部品牌的地域分化,地区饮酒存在明显的品牌心智

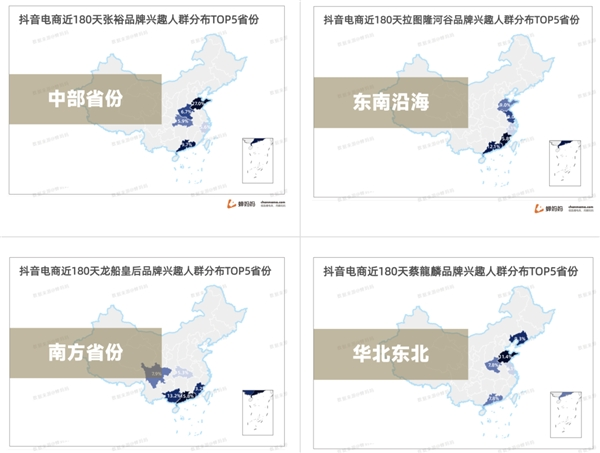

对于四大酒类市场的头部品牌兴趣人群,其地区性表现得更为明显:

在观察白酒品类市场的头部品牌兴趣人群分布后发现,各白酒头部品牌的人群资产都表现出了鲜明的地区特点,以下品牌为例,可以直观感受到差别。

抖音电商白酒品类头部品牌,近180天品牌兴趣人群地域分布:

对于葡萄酒市场而言,在头部品牌的兴趣人群中,同样产生了明显的地域分化效应。

抖音电商葡萄酒品类头部品牌,近180天品牌兴趣人群地域分布:

由此推敲不同地区消费者的消费决策链路中,品牌心智占据了重要的一环。

区域性的饮酒文化经过多年演变,已经在消费者心中逐渐固化了一套偏好的口味、种类、成分等酒水属性,最终反映在品牌偏好上。

这意味着,洞察品牌消费地域性,可以使人群转化更加高效。分析账号的粉丝区域构成,更易洞察粉丝的消费心智和消费习惯。

在直播引流、人群投放圈选等方面,把握品牌目标地域人群、账号粉丝地域分布,从地区饮酒习惯上优化转化效率。

5、已在路上的“马太效应”,行业前10%品牌占据80+%市场份额

分析酒水行业的品牌竞争格局,可以准确把握行业的发展阶段。

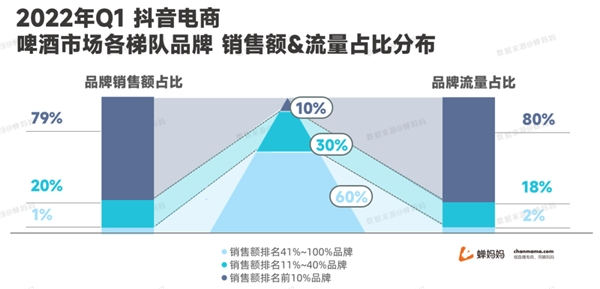

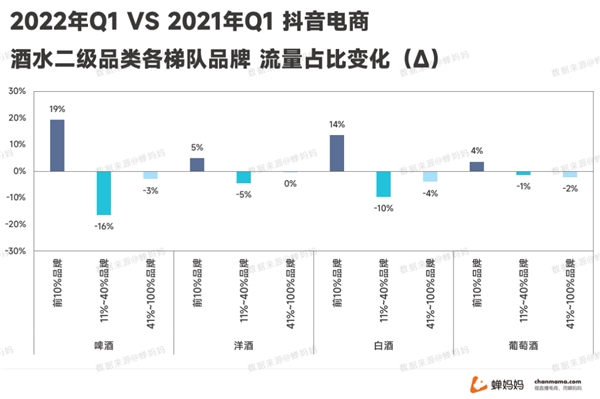

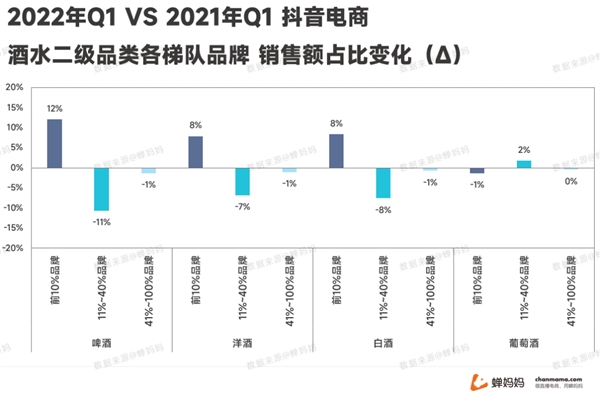

将酒水市场的所有品牌按照销售额降序排列,并按照排名前10%、10%—40%,40%—60%划分品牌梯队,并观察每个品牌梯队对于流量的占有率和市场的占有率。

以啤酒市场为例,得到下图:

观察可以发现:

市场销售额排名头部的10%品牌,占据了市场约8成的流量和销售额;

中间腰部30%的品牌,占据了约20%的流量和销售额;

尾部60%的中小品牌,仅仅占据了约1%—2%的流量和销售额;

头部品牌的流量抢夺能力是腰部品牌的约10倍,是尾部品牌的约500倍。

销售额占比,【头部品牌 :腰部品牌 :尾部品牌 = 79% :20% :1%】。

整个抖音大盘的销售额比值为:头部品牌:腰部品牌:尾部品牌 = 93.8% :5.9% :0.3%;

流量比值为:头部品牌 :腰部品牌 :尾部品牌 = 96.4% :3.5% :0.1%。

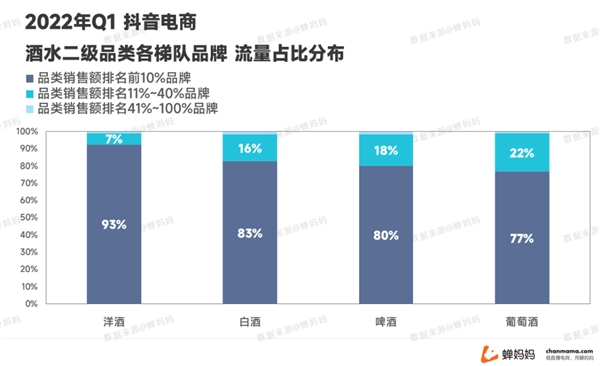

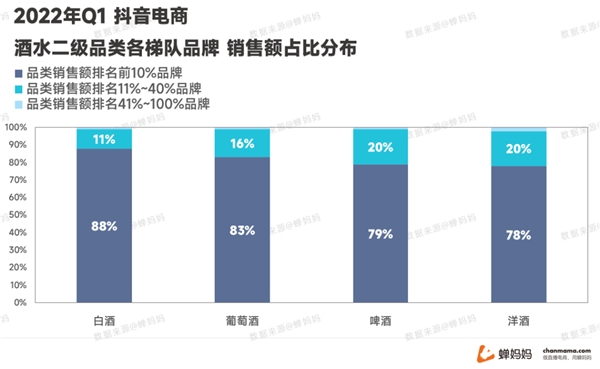

我们可以再观察对比其他几个酒水二级品类市场的品牌流量分布与销售额分布,可以发现:

酒水行业目前的头部集中程度还是比较相对缓和的状态,四个二级品类市场的头部占有率均未超过大盘均值。

其中,洋酒市场的流量集中度最高,直逼大盘均值,但消费集中度最低。

白酒市场的消费集中度最高,头部品牌的市场瓜分能力最为强劲。

对比一年前的这一指标可以发现,啤酒市场在这一年当中是【马太效应】进程最为显著的品类,头部品牌对于流量和市场的占有率都有巨大提升。其他品类的【马太效应】也有不同程度的增加。值得注意的是葡萄酒市场的头部品牌,市场占有率出现了倒退,受到了腰部品牌的挑战。

然而,高度的集中化进程并不意味着新锐品牌失去了入场的机会,相反,以白酒市场为例,新入场的品牌仍然能保持着客观的增长态势。

观察近一年半以来,各个阶段入局抖音的白酒品牌销售额趋势可以发现:

早期入场的品牌,更好地积累了市场规模,但后续入场的品牌也能持续积累瓜分市场份额。

从品牌销售额增长速度来看,后期入场的品牌,在阶段增速上仍旧能够持平或超越前期入场的品牌。反映了新晋品牌的活力和充满机会的上升通道。

下一增长机会点在哪里?

1、悄然崛起的精酿酒市场

精酿啤酒作为啤酒中的高端商品,一直受到啤酒爱好者的追捧。因其更精致的饮用场景,相对普通啤酒更高端的商品属性和社交属性,受到大量年轻群体和女性群体的偏爱。

精酿啤酒品牌【轩博】品牌自播账号直播间——蝉妈妈数据大屏